市场上关于硅料价格“雪崩”的消息层出不穷,一则多晶硅致密料价格低至250元/千克且无人问津的传闻更是加重市场的看跌情绪。对此,龙头通威股份、协鑫科技内部人员均已表示否认。据财联社记者从隆众资讯分析师处了解到,硅料大厂近期商谈的报价依然在300元/千克以上,价格博弈仍在加剧,或于12月中旬会陆续确定。

不过,根据InfoLink Consulting最新光伏产业链价格数据显示,多晶硅致密料均价跌至288元/公斤,继上周环比下跌2.3%之后继续下跌2.4%。中银证券12月1日研报表示,硅料价格跌幅再次拉大,上游硅料供给持续增加是主要原因,预计12月硅料产量规模将环比提升至10.3万吨,硅料价格或将继续下探。年末将出现近两年来第一次库存反转的信号。

国内光伏产业链由上游硅料和硅片、中游光伏电池和光伏组件、下游发电应用端三部分组成。对于同样处于光伏上游的硅片环节,价格此前就已率先松动,两大龙头隆基、中环自10月末以来均相继降价。根据本周最新报价,182硅片均价下跌2.3%,210硅片均价下跌2.6%。

▌硅片竞争加剧 手握α的龙头占据“食物链”顶端

当前,国内硅片市场仍主要由TCL中环和隆基绿能占据,2021年两家单晶硅片合计出货占比约49%。华福证券邓伟表示,上游供给瓶颈打开或将导致硅片环节竞争加剧。不过,考虑三四线企业将面临较大压力,龙头企业具有显著的α,包括技术领先性(单台炉产、优片率等)、高纯石英砂保供,因此最终市场份额将再向头部集中,且一二线龙头更能留住利润。

随硅料硅片价格后期逐渐见顶回落,华福证券12月6日研报认为,光伏需求旺盛已成共识,23年起释放出的利润将向产业链中下游传导,因此后期核心在于判断硅料价格下跌后哪个环节能够截留住最多的利润,这需要回归各个细分环节中,竞争格局好的环节相对能够截留更多的利润。

▌电池片盈利相对高位 异质结电池降本增效路径清晰

据悉,电池、组件价格取决于需求释放节奏,当前产业链在12月组件产出与订单执行方面存在博弈。中银证券研报预计,短期内未来 2-3 个季度内,相对硅片、组件环节电池片环节产能更为紧缺,电池片环节盈利有望维持相对高位。

根据PV INFOLINK统计,2021年通威股份、隆基绿能、晶澳科技、爱旭股份、天合光能太阳能电池出货量分别名列全球前五。值得一提的是,天合光能9日公告,与通合新能源及通威太阳能签订139.7亿元单晶PERC电池片长单采购合同。对此,业内人士认为,电池片长单的出现,或意味该环节未来结构性紧缺更加确定,电池厂未来议价能力进一步提升。

进一步来看,华福证券12月8日指出,今年H2以后新建产能以大尺寸新技术产能为主,产能处于爬坡中,23年全年供需状况相对偏紧,龙头企业的盈利能力更强。据其测算,硅料降低10元,对应成本下行3分/W,当前头部厂家的大尺寸PERC电池片盈利平均为4-5分/W。同时,有行业人士表示,TOPCon、HJT等N型电池是光伏电池大势所趋。邓伟测算,预计23年TOPCon溢价0.05元/W+,降本增效路径清晰。

根据分析师统计的今年各类电池扩产规模,以及当前HJT电池项目的产能规划情况,目前,晶科能源、晶澳科技、均达股份、天合光能、中来股份、爱康科技、润阳股份、聆达股份、协鑫集成、明阳智能、东方日升、宝馨科技等多家厂商正在布局生产(具体详见财联社此前深度文章 新入局者来势汹汹!通威电池片涨价幅度已超硅片 18倍跨界牛股130亿扩产 行业竞争格局会否生变? )。

▌一体化组件优势显著 海外市场获超额收益

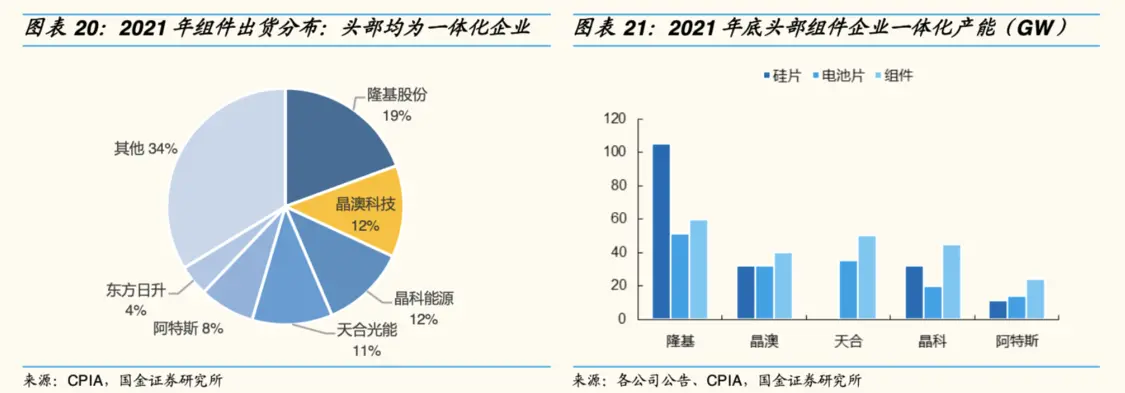

对于组件环节,邓伟认为,当上游利润向中游组件传导时,国内地面电站项目存在价格竞标的情况,单体组件环节盈利能力相对较弱,一体化组件龙头企业的技术、成本、规模、品牌渠道等竞争优势显著,能获更多的市场份额。此外,海外市场对价格的敏感度相对更低,且对组件的渠道壁垒更高,龙头有望在海外获得更高的收益。

据悉,当前隆基股份、晶澳科技、晶科能源、天合光能、阿斯特、东方日升等国内头部组件供应商均为一体化企业,产能利用率显著高于行业均值,且海外业务占比较高。

根据数据测算,随硅料产能释放,且国内地面电站、东南亚、中东非等市场被抑制的需求释放,预计2023年全球光伏新增装机或达350GW。西南证券研报建议关注电池与组件环节爱旭股份、隆基股份、天合光能、晶澳科技、东方日升等。光伏组件辅材方面,具体可详见财联社此前深度(硅料产能实质性放量!光伏组件辅材环节望迎量利双升,受益上市公司有这些)

▌大型地面电站项目爆发式放量 逆变器头部加速出海

业内人士此前提到,目前国内集中式光伏电站的需求是客观存在的,但是需要硅料降价才能激发需求,如果硅料价格降到一定的合理区间,集中式光伏电站会迎来爆发式的装机。

根据公开统计数据,2020年年底,国内主要光伏电站运营商第一至四名分别为国电投(占比11.7%)、华能集团(占比2.5%)、正泰新能源(占比2.2%)、中广核(占比2.1%)。根据中银证券测算,在一定成本等前提假设下,若硅料价格持续下降带动组件价格由当前的1.98元/W下降到1.80元/W,国内地面电站项目IRR有望提升1.2个百分点至7.7%。

而随地面电站的需求弹性预期启动,细分行业中的逆变器等环节亦将用量增加。根据Wood Mackenzie数据,2021年前十大厂商中,国内厂商合计占据67%的全球光伏逆变器市场份额,2021年华为、阳光电源、古瑞瓦特、锦浪科技、固德威、上能电气均位前十名列。

邓伟测算并预计,23年硅料降价周期下,国内逆变器头部厂商将凭借产品和渠道优势,加速出海。预计23年阳光电源、锦浪科技、固德威、德业股份并网业务预计分别出货125/33/22/4GW,市占率有望分别达到37%/10%/7%/1%。(来源:财联社)

评论